Сильный отчет NFP может развить бычий моментум в перепроданном долларе

Очередная порция макроэкономических данных по США указала на замедление инфляции – индекс потребительских расходов (Core PCE) вырос на 0.2% в октябре, что оказалось ниже прогноза (0.3%). Рынок акций отреагировал ростом, а доходности казначейских облигаций отступили еще ниже – до минимумов с начала октября. После выступления Пауэлла в среду рынок начал муссировать тему «поворота» в политике ФРС, который, вероятно, будет ознаменован скромным, по недавним меркам, повышением ставки на 50 базисных пунктов в декабре. В этой связи сильный отчет Payrolls может вызвать лишь умеренную коррекцию этих ожиданий, а слабый показатель роста рабочих мест и заработной платы лишь укрепит голубиный исход декабрьского заседания.

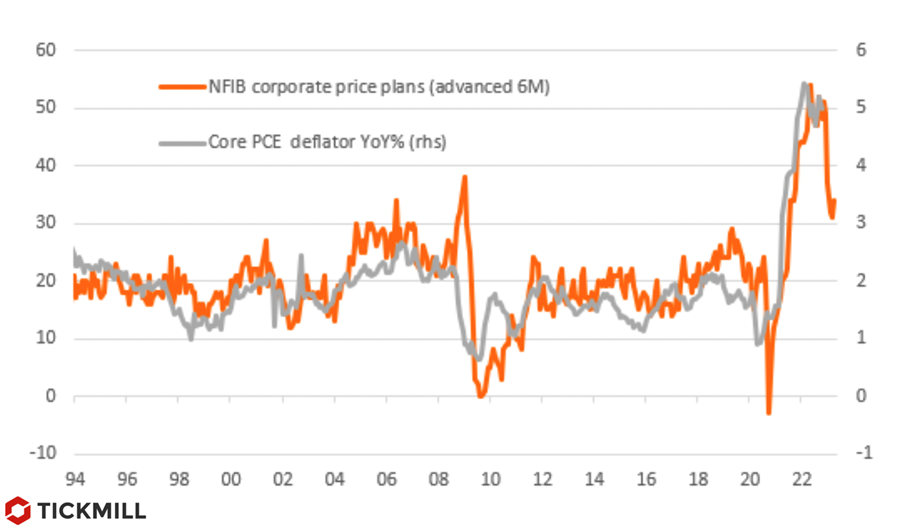

Почти все основные метрики инфляционного давления в экономике – CPI, PPI, Core PCE, цены на жилье начали показывать благоприятную динамику в октябре. Остался лишь темп роста заработной платы, ноябрьское значение которого мы увидим сегодня. Один из важных лидирующих индикаторов инфляции – планы фирм по повышению цен сигнализировал в октябре что тренд на снижение инфляции скорей всего продолжится. Отчет NFIB показал, что доля фирм, планирующих повысить цены в ближайшие три месяца резко снизилась – с 50+ до 32%. Сдвинув график данного показателя на 6 месяцев назад и наложив на график CPI, можно увидеть тесную взаимосвязь между ними:

Темпы роста экономической активности в США более устойчивы и не снижаются вслед за инфляцией, как обычно происходит при приближении рецессии. Рост потребительских расходов в реальном выражении составил 0.5% в октябре, что стало самым сильным месячным приростом с января. Объемы продаж в черную пятницу/киберпонедельник также оказались высокими, а это значит, что квартальный рост потребительских расходов может составить 4% в третьем квартале в годовом выражении. В отсутствии сильного положительного сюрприза в NFP сегодня, рынок вероятно укрепится во мнении, что в декабре ставка будет повышена на 50 б.п. Еще 50 б.п. последует в феврале и на этом ФРС скорей всего остановится. Учитывая, что уровень уверенности глав фирм в США находится на самом низком уровне, согласно последним данным, а рынок недвижимости в США начинает остывать, причин ожидать дальнейшего ужесточения политики нет.

Рынки приближаются к отчету NFP сегодня значительно продав доллар, поэтому слабый рост рабочих мест, вероятно, не приведет к значительному ослаблению американской валюты. Напротив, сильный отчет, в частности рост рабочих мест может скорректировать ожидания по декабрьскому заседанию ФРС и может запустить умеренную коррекцию по доллару. Индекс доллара торгуется чуть ниже 200-дневной SMA и круглого уровня поддержки в 105 пунктов, скорректировавшись на 50%, если в качестве точки отсчета брать начало года. Это хороший уровень для покупок, нужен лишь катализатор, поэтому реакция на сегодняшний отчет скорей всего будет ассиметричной. Если оплата труда превысит консенсус в 0.3% MoM, а рост рабочих мест превысит 200К, можно будет ожидать покупки доллара с уровня 104.50 или ниже с последующим ростом до 105.50-106:

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.