Сильный отчет NFP обеспечит тест EURUSD уровня 1.00

Доллар продолжает укрепляться в понедельник после выхода отчета по рынку труда в США на прошлой неделе, которые не подтвердили пессимизм в отношении американской экономики, укрепив мнение, что США является сейчас «островком стабильности» для крупного капитала.Основные параметры рынка труда в США в июне остались на уровне, которые дают ФРС основания повысить ставку на 0.75% в июле. Впереди релиз июньского CPI который должен указать на новый максимум инфляции в текущем деловом цикле (прогноз 8.8% YoY), не оставив сомнения в том, что ФРС продолжит фактически галопирующим темпом ужесточать политику.

Американская экономика создала 372К рабочих мест в июне, значительно выше консенсус-прогноза в 265К. Число рабочих мест в частном секторе выросло на 381К против 233К прогноза. Пересмотренная оценка за предыдущие два месяца оказалась ниже на 74К, однако динамика рынка труда в июне затмила этот не совсем позитивный момент отчета. Вместе с предстоящим релизом ИПЦ, отчет по рынку труда ляжет в основу для повышения ставки ФРС на 75 б.п. второй раз кряду.

Общее число рабочих мест в США таким образом выросло до уровня, который всего на 524К ниже уровня, предшествовавшего пандемии. В разрезе секторов больше всего отстает в увеличении рабочих мест туризм и досуг, где число рабочих мест на 1.3 млн ниже уровня февраля 2020 года. Однако проблема не в низком спросе на рабочую силу, а в дефиците предложения труда. Второй по слабости найма - сектор госслужбы, однако вместе с ростом налоговых сборов правительства ситуация в 2023 будет меняться в лучшую сторону. Уровень занятости в остальных секторах вблизи исторических максимумов.

Что касается остальных деталей отчета, уровень безработицы остался на уровне 3.6%, заработная плата выросла на 0.3% в месячном выражении и на 5.1% в годовом выражении, что соответствовало консенсус-прогнозу. Несколько разочаровал уровень участия в рабочей силе, который снизился с 62.3% до 62.2%. Рост именно этого показателя необходим для устранения дисбаланса между сильным спросом и слабым предложением на рынке труда, однако пока этого не происходит. Надежда была на то, что снижение фондового рынка ударит по благосостоянию, прежде всего по пенсионным накоплениям, и вынудит часть работников «вернуться в строй», то есть начать искать работу, однако должного эффекта коррекция рынка не произвела, и это означает, что компании продолжили испытывать трудность с наймом и вероятно будут вынуждены повышать заработную плату дальше, что говорит в пользу неблагоприятного прогноза инфляции.

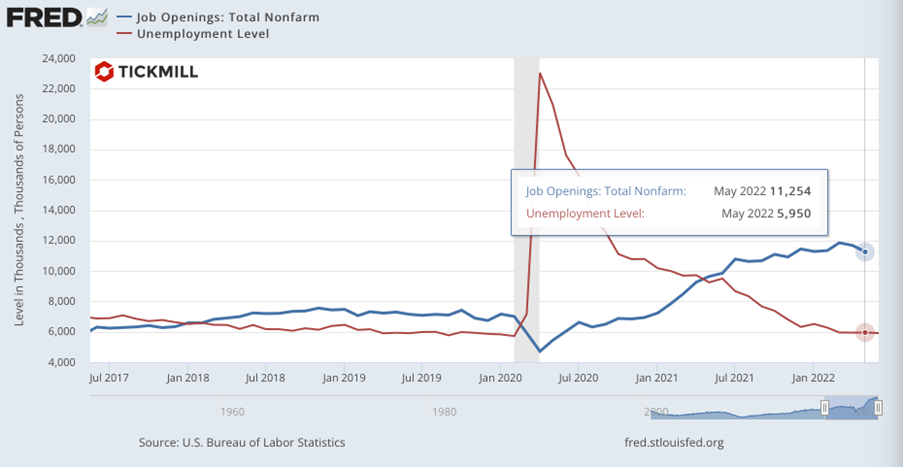

Некоторые другие отчеты по занятости, в частности, отчет от JOLTS или опрос NFIB малого бизнеса показали, что на каждого безработного американца приходится почти две вакансии и что 50% малых предприятий имеют вакансии, которые пока не удается заполнить:

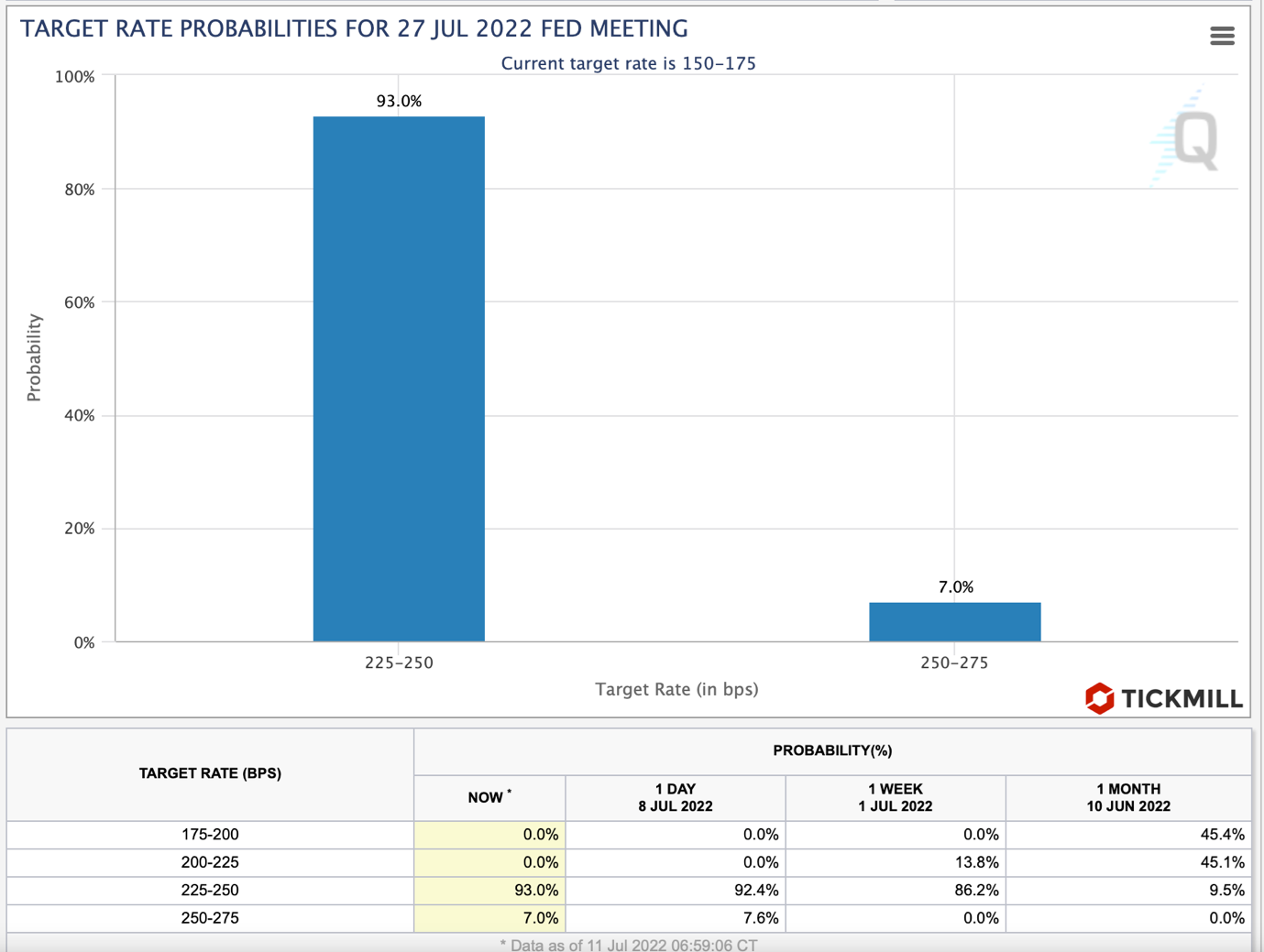

Отчет NFP оказался одним из немногочисленных позитивных макроотчетов который лег в противовес другим слабым индикаторам активности. Несмотря на пессимизм рынков, спрос американских компаний на рабочую силу остается устойчивым. ФРС вероятно повысит ставку на 75 б.п. в июле на этом фоне, вероятность такого исхода согласно фьючерсам на ставку составляет уже 93% против 86.2% на прошлой неделе:

Дальнейший темп повышения вероятно замедлится до 50 б.п. в сентябре и ноябре и до 25 б.п. в декабре.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.