Консолидация на рынке Трежерис затрудняет ралли доллара

Финальный квартал этого года начался на пессимистичной ноте: американский рынок акций потерял более чем полтора процента в пятницу, утверждая неприятие к риску и медвежьи настроения на краткосрочную перспективу, рисковые активы в понедельник подхватили эстафету и продолжили снижение. Европейские рынки просели более чем на половину процента, фьючерс S&P 500 пытается отстоять уровень в 3600 пунктов. Доллар, после отката от многолетних максимумов, переходит в консолидацию (111.70–112.50 по DXY), главный фактор подъема – распродажа казначейских облигаций, несколько ослабил свое влияние, так как доходности после отскока от ключевых уровней (4% по 10-летней облигации) тоже нащупали некоторое нейтральное русло движения:

Цены на нефть поднялись на 4% после появление слухов что в среду группа нефтеэкспортеров ОПЕК+ может объявить о сокращении добычи на 1 млн. баррелей в день. С одной стороны, баланс спроса и предложения должен перейти в равновесие с более высокими ценами, что, собственно, рынок сейчас и отыгрывает, с другой стороны есть более тонкое следствие такого заявления - сигнал что альянс допускает замедление роста, а может быть даже снижение мирового спроса на нефть, и поэтому вынужден подстроиться. Несомненно, что в части среднесрочных ожиданий, данное заявление попахивало пессимизмом, на мой взгляд, рынкам будет труднее настроиться после такого на оптимистичный лад.

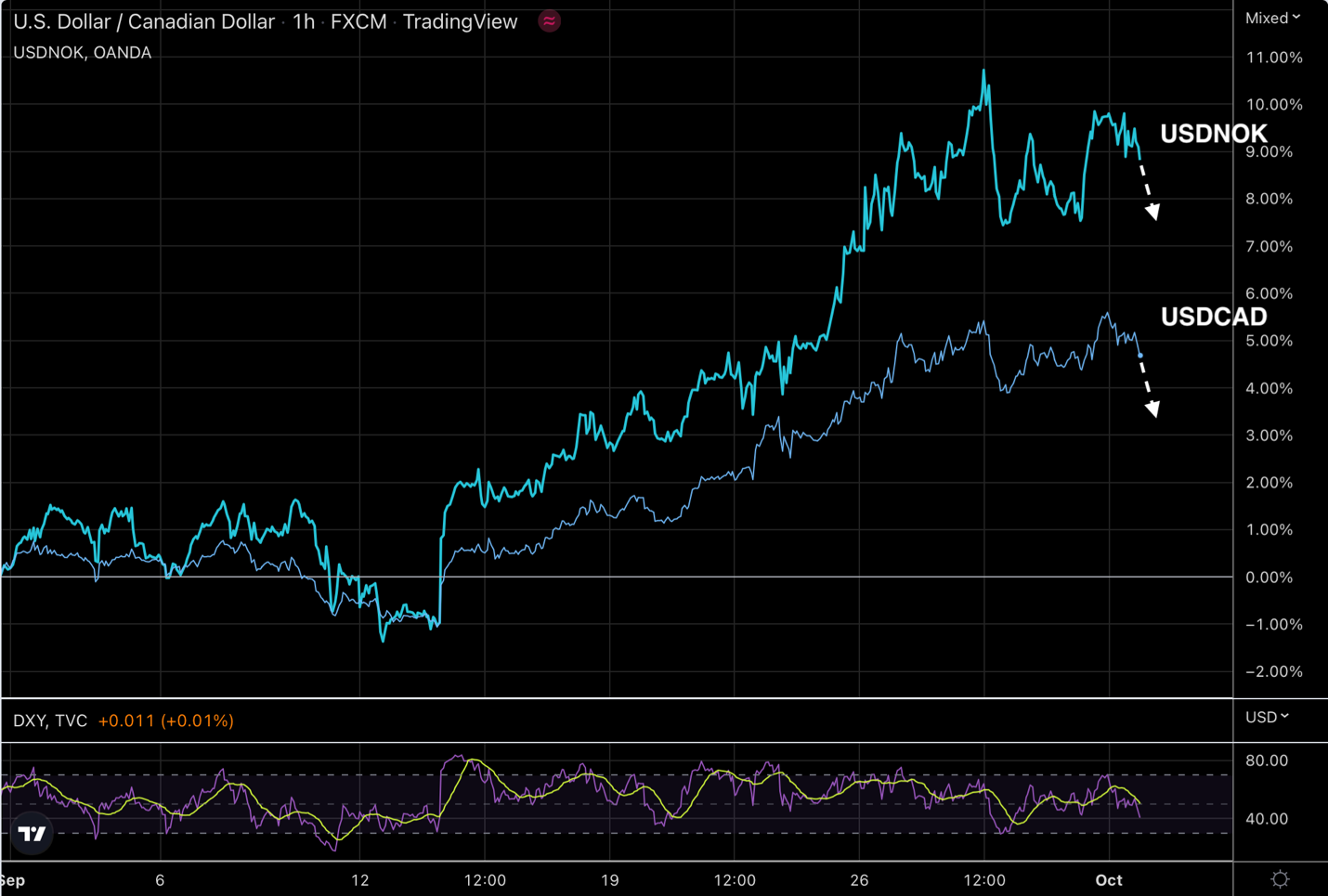

В краткосрочной перспективе решение ОПЕК+ может задать позитивный импульс в CAD и NOK, стоимость которых просели 5 и 8% в паре с долларом с начала сентября, однако смогут ли эти валюты удержать рост остается под вопросом, так как растут они обычно вместе со спросом на рисковые активы вообще:

Продолжает постепенно возвращаться доверие инвесторов к фунту стерлингу, а точнее к суверенному долгу Британии после того, как британское правительство в спешном порядке откатило наиболее противоречивую меру в новом пакете фискальных стимулов – снижение самой высокой ставки (45%) налогов. Тем не менее неясно, счел ли рынок достаточной эту уступку ведь, во-первых, на рынке орудует Банк Англии, скупая облигации, что искажает ценообразование, во-вторых, стоимость фискального пакета сокращается всего на 2 млрд. фунтов стерлингов. Окончательная реакция будет понятна после того, как интервенции закончатся, объявленный срок – до 20 октября. В краткосрочной перспективе риски для фунта стерлинга вероятно смещены в сторону повышения, учитывая, что с начала сентября стерлинг обвалился на 11% и затем восстановил почти 6.5%, рынок поддерживает ЦБ, а правительство все-таки идет на компромисс и может сделать еще какие-то шаги на встречу рынку.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.