Данные по Китаю оказались большим сюрпризом для рынков

Данные о деловой активности в Китае за 4 квартал 2022 г., опубликованные накануне, превзошли ожидания, подтвердив таким образом предположение, что история с восстановлением китайской экономики будет оказывать поддержку проциклическим валютам, включая евро. Снижение цен на природный газ, также позволяет пересматривать перспективы энергетических импортеров в лучшую сторону. Сегодня рынок торгует данные по занятости Великобритании, немецкий индекс ZEW, ИПЦ Канады и производственный индекс Empire State США.

Данные по Китаю за декабрь и четвертый квартал в одночасье сделали нелепыми слухи и спекуляции, что коронавирусные ограничения оставили шрам на теле экономики, после которого она будет долго будет приходить в себя. ВВП вырос на 2.9% в четвертом квартале (прогноз 1.8%), промышленное производство – на 1.3% (прогноз 0.2%) в декабре. Особенно сильно рынок промахнулся в прогнозе розничных продаж – снижение составило 1.8%, хотя ожидалось -8.6%. Декабрьские данные, в частности, подтверждают предположение о том, что, несмотря на рост числа случаев, история со с мобильностью положительно доминирует над историей спроса в Китае.

Однако релиз китайских данных не вызвал каких-либо последующих покупок юаня или азиатских валют в целом. Вместо того чтобы делать вывод о том, что эта история уже исчерпала себя на валютных рынках, стоит рассматривать ценовое действие как простое затишье перед китайским Новым годом, которое начнется на следующей неделе и как нерасположенность инвесторов к риску перед заседанием Банка Японии завтра.

Доллар в целом остается стабильным, сохраняя движение в диапазоне 102-102.50 по DXY. Завтра во время Азиатской сессии может произойти прорыв вниз, если Банк Японии снова изменит свою целевую доходность 10-летних JGB.

Растущие признаки замедления ценового давления в США, ослабление индикаторов деловой активности, улучшение прогноза спроса в Китае и снижение рисков энергетического кризиса — все это в совокупности снизило огромный дисбаланс между перспективами роста американской экономики и ее оппонентов. EURUSD явно стремится к новым локальным максимумам, интерес покупателей к паре остается высоким. Цель 1.10 по EURUSD остается актуальной учитывая, что длительность консолидации доллара после распродажи растет.

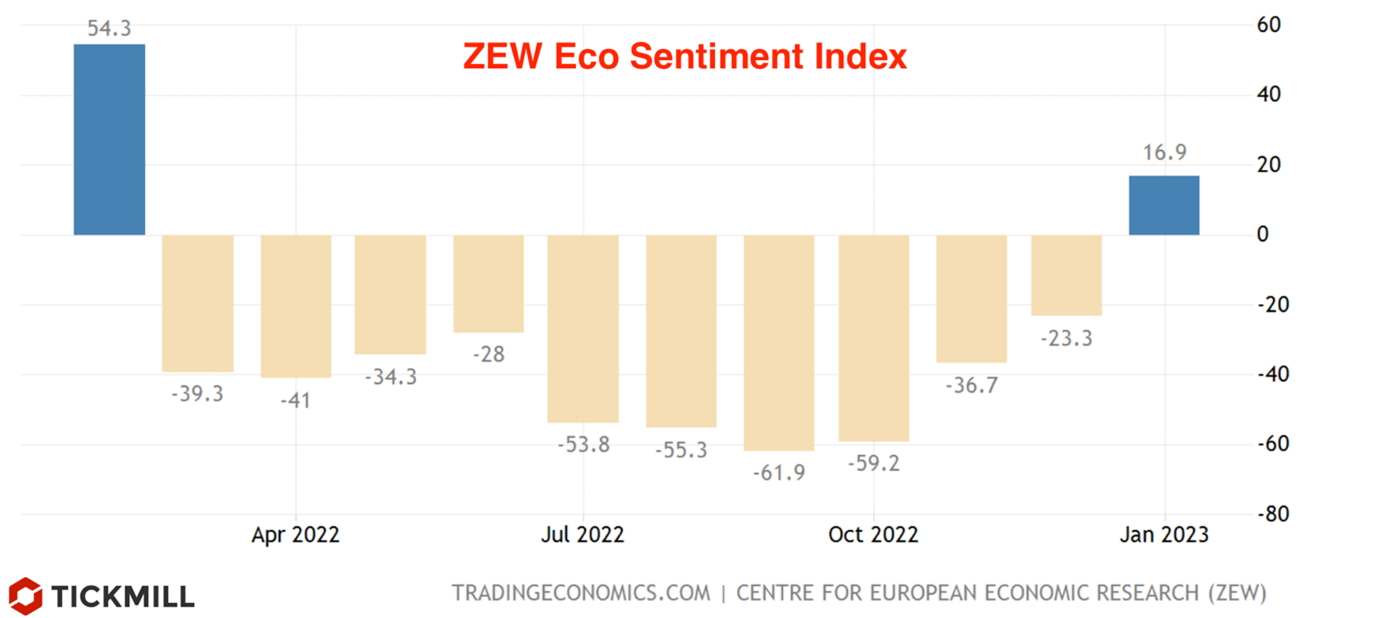

Данные по занятости Великобритании и отчет ZEW по деловым настроениям порадовали покупателей Европейских валют, так как показали сюрпризы на стороне повышения. Особенно сильно разошелся с прогнозами индекс настроений ZEW: несмотря на ожидания негативного показателя, он значительно вырос, и оказался на положительной территории впервые за много месяцев

Рынок также отыгрывал сегодня сообщение, что ЕЦБ последует примеру ФРС и замедлит темп повышения ставок до 25 б.п. в марте. Тем не менее влияние данных новостей скорей всего будет недолгим и пара в скором времени возобновит движение вверх, так как доминирующей идеей на рынке остается выравнивание перспектив доходности по активам в США и за пределами Америки.

Банк Канады (BoC), похоже, столкнется с дилеммой повышения или отказа от повышения на заседании по вопросам политики на следующей неделе (25 января). Признаки замедления экономической активности были учтены в последнем заявлении Банка Канады и ясно проявились во вчерашнем обзоре Business Outlook Банка Канады, где индекс будущих продаж упал до самого низкого уровня с момента пандемии, а большинство опрошенных фирм заявили, что ожидают рецессии в Канаде. Тем не менее, показатели занятости в декабрьском отчете оказались очень сильными, а высокий уровень найма на полную ставку удерживал уровень безработицы на уровне циклических минимумов.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.