Дайджест Telegram: взгляды, мнения, факты. 08.09.2021

EconomicState

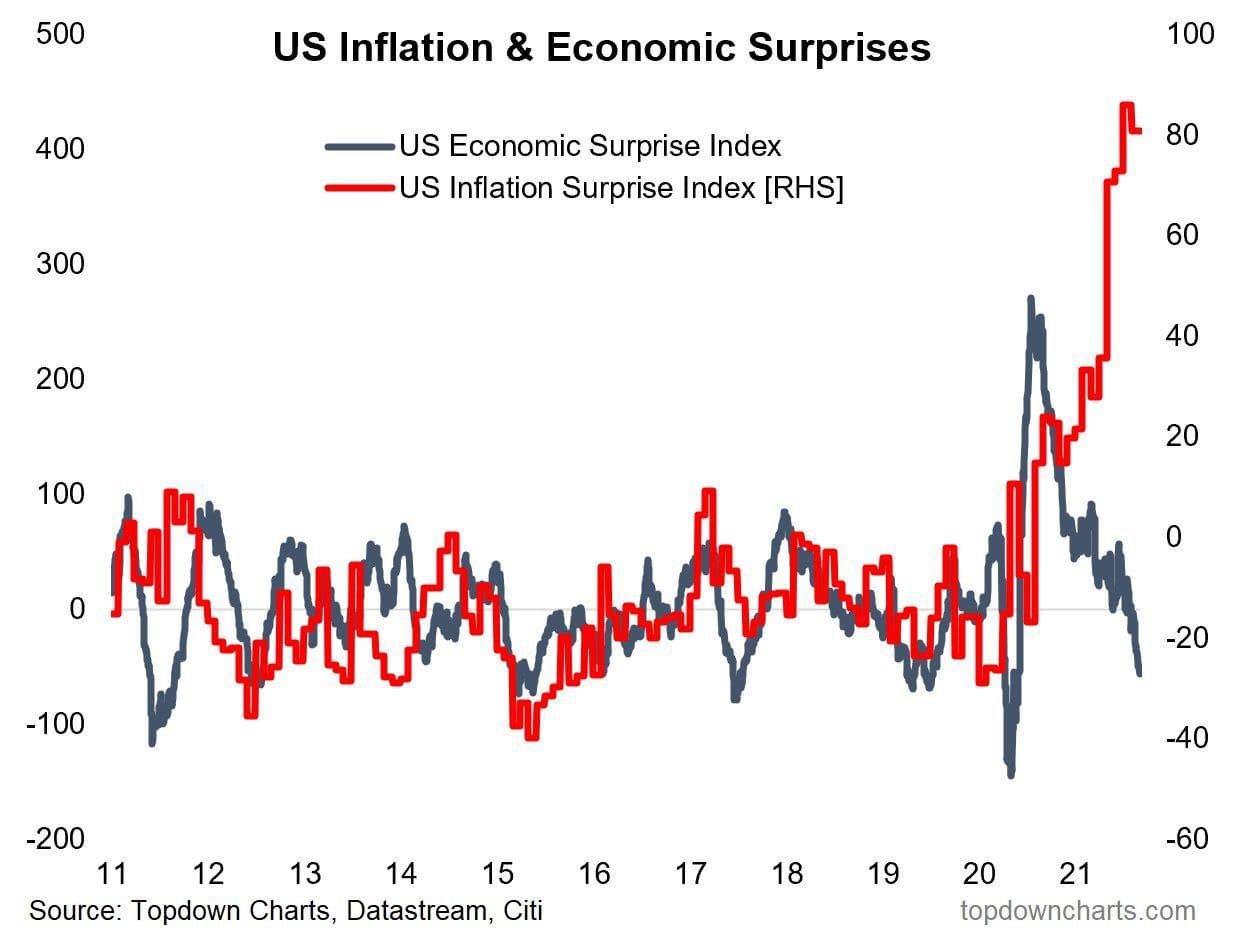

Индекс экономического сюрприза Citi, который измеряет степень, в которой экономические данные либо опережают, либо не оправдывают ожиданий, находится на самом низком уровне за год. Зато ожидания роста инфляции более чем оправдывают настроения инвесторов.

Опубликованные во вторник данные о ценах на жилье в США и ожиданиях потребительской инфляции, добавили опасений ФРС. Индекс S&P/Case-Shiller, который измеряет цены на жилье в 20 крупных городах США, в июне вырос на 19.1% в годовом исчислении, что является самым большим скачком в истории серии, начиная с 1987 г.

Опрос, проведенный The Conference Board, показал, что сейчас потребители в США ожидают, что через 12 месяцев инфляция составит 6.8%. Это на целый процентный пункт больше, чем год назад, или на 17.2% в относительном выражении.

Бывший министр финансов Ларри Саммерс написал в Твиттере: "Каждый раз, когда вы слышите, что инфляция носит временный характер, помните, что инфляция цен на жилье еще не отражена в индексах. Жилье составляет 40% от базового ИПЦ".

OptionsWorld

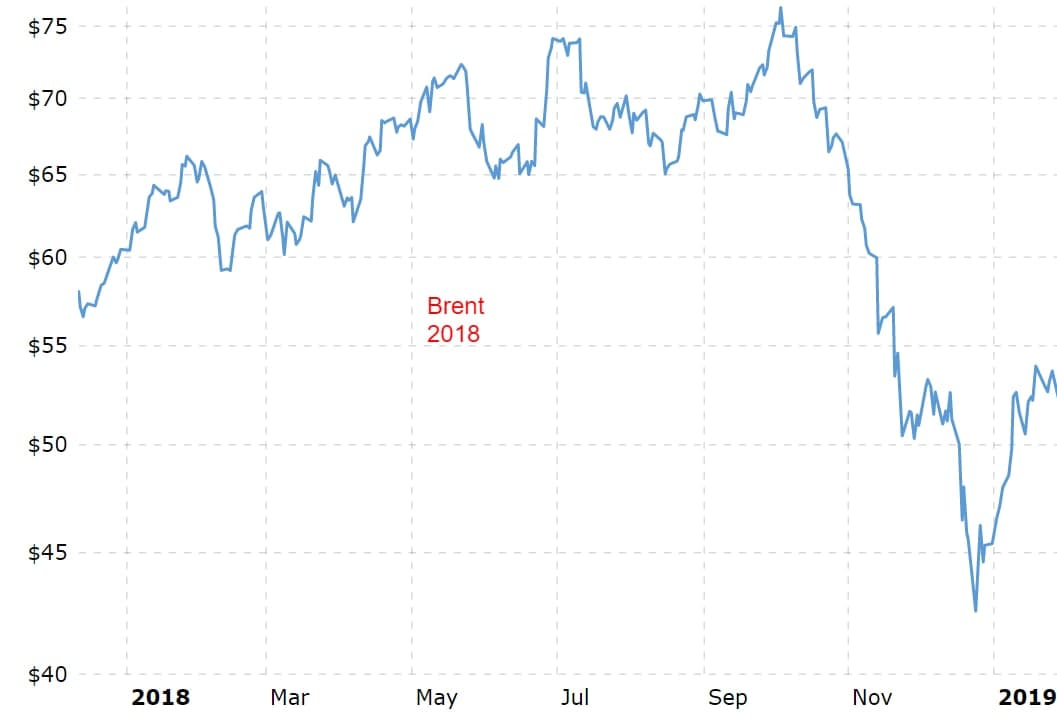

Рухнет ли нефть как 2018-м?

Резкий рост цен на акции нефтяных компаний в этом году да и цен на нефть в целом заставило вспомнить 2018 год, когда в конце года произошел резкий обвал котировок (график ниже).

Сходства между 2021 и 2018: 1) в 2018 был рост более чем на 100% как и сейчас. 2) ОПЕК+ увеличила добычу в июне 2018 года, по просьбе Трампа (снижение цен на бензин), на этот раз есть небольшое сходство с просьбой администрации Байдена о более низких ценах (хотя ОПЕК+ еще не давали комментариев).

Несмотря на некоторые общие черты, нельзя сказать, что мы идем к повторению сценария 2018 г., т.к. различий существенно больше:

1. Саудовцы поставили в США 60 миллионов баррелей после призыва Трампа снизить цены на нефть в июне 2018 г. В 2021 экспорт нефти в США приблизился к рекордно низкому уровню.

2. Рынок в 2018 ожидал санкций в отношении Ирана. В 2021 Иран по-прежнему находится под санкциями, и сделки, похоже, не предвидится.

3. Запасы нефти в США начали расти к середине 2018 года по сравнению с продолжающимся дефицитом сегодня.

4. Саудовская Аравия увеличила добычу нефти до 11,1 млн баррелей в сутки в ноябре 2018 года для борьбы с повышенными ценами на нефть, в то время как саудовцы остаются в рамках действующего соглашения ОПЕК + сегодня.

5. Добыча нефти в США росла быстрыми темпами, тогда как сегодня рост был неизменным или незначительным.

Вышеперечисленные причины говорят о том, что мы вряд ли повторим сценарий рынка нефти 2018 года. Скорее будет обратное – цены на нефть могут быть сильным еще некоторое время. Спрос на нефть, вероятно, продолжит восстанавливаться, в то время как предложение будет расти очень сдержанными темпами.

DarthTrade

Согласно волновому анализу Эллиотта, по паре EURUSD происходит построение глобального импульса, в составе которого была закончена коррекционная волна 4. Эта коррекция приняла форму волновой плоскости A-B-C. После ее окончания рынок развернулся и начал двигаться в восходящем направлении, что намекает на новую бычью волну. Вероятнее всего, на рынке началось образование финальной пятой части глобального импульса. Судя по начальной части, строится восходящий импульс, в котором были завершены первые две подволны (1) и (2), и сейчас мы видим развитие подволны (3).

Предполагается, что в ближайшей перспективе цена может достигнуть уровень 1.1909, который отметили коррекция (4) и небольшой импульс 3, а затем вырастет на более высокие уровни. Таким образом, в текущей ситуации можно рассматривать открытие длинных позиций с тейк-профитом на уровне 1.1909.

FinanceMap

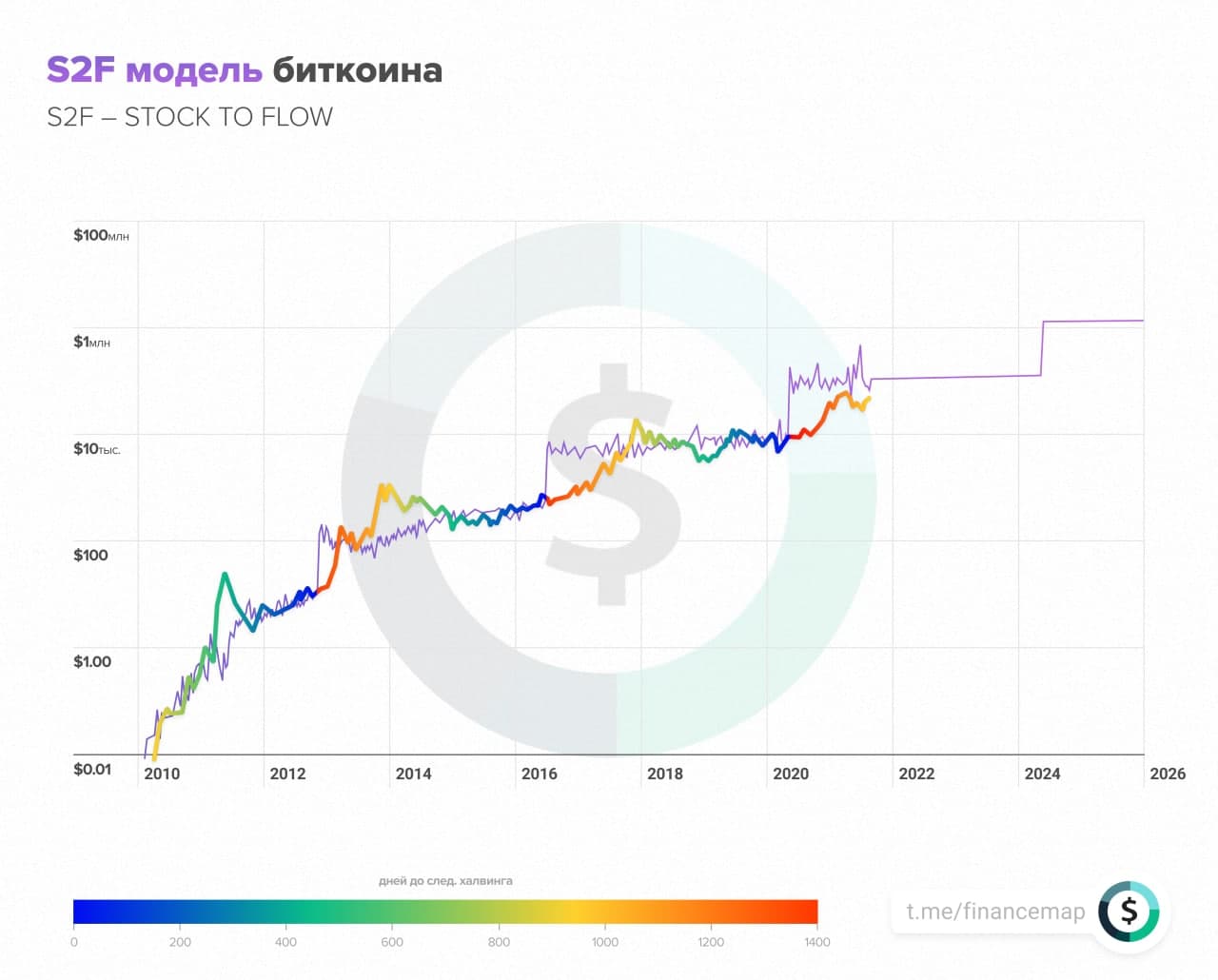

Основатель модели Stock-to-Flow (S2F) PlanB подтвердил, что в рамках данной модели цена $100 000 для BTC достижима к ближайшему Рождеству (декабрь 2021).

Ранее аналитик заявлял, что цель по BTC на декабрь — $135 000.

Stock to Flow (S2F) — моделирование ценности BTC с учетом халвингов и ограниченной эмиссии. Согласно этой модели, дефицит и цена криптовалюты напрямую связаны, в зависимости от того, как нехватка товара приводит к снижению предложения, вызывая рост его цены.

MMI

ЦЕНЫ НА ЖИЛЬЁ В США: ПУЗЫРЬ В СЕГМЕНТЕ ФОРМИРУЕТСЯ ВСЕ ОТЧЕТЛИВЕЕ

В июне сезонно-сглаженный ценовой индекс по 20 крупнейшим городам США вырос на 2% мм и 19.1% гг, что выше ожидавшихся 18.5% гг. Годовой показатель – вновь на максимуме с начала нулевых! Индекс по 10 основным городам: 1.8% мм, и 19.2%

Рост цен заметно усилился, как по 10, так и по 20 крупнейшим городам. Мягкая денежно-кредитная и бюджетно-фискальная политика в США обуславливает довольно ощутимый приток средств населения как на рынок жилья, так и на финансовые рынки. Судя по всему, повышательная тенденция будет сохраняться и в ближайшей перспективе, рынок определенно находится в стадии перегрева (как, собственно, и в России).

Post_economics

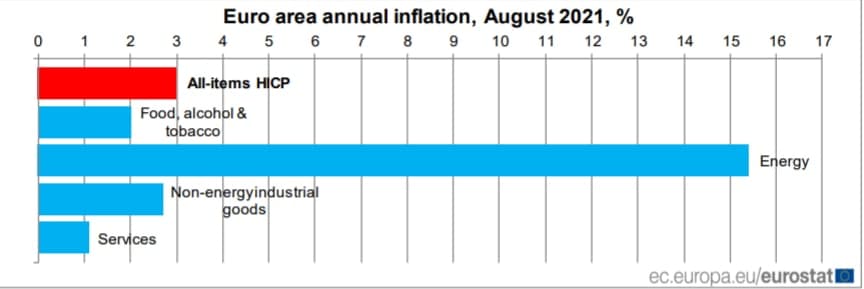

Инфляция в еврозоне достигла максимума за 10 лет

Инфляция по итогам августа в еврозоне составит 3% в сравнении с тем же месяцем 2020 года, сообщил 31 августа Евростат — статистическое ведомство Еврокомиссии. Инфляция ускорилась в сравнении с июлем, когда ее оценили в 2,2% год к году.

Сильнее всего в августе выросли цены на энергию — на 15,4% в сравнении с 14,3% в июле. Промышленные товары подорожали на 2,7% (в июле было 0,7%), продукты питания, алкоголь и табак — на 2% (1,6% в июле). Инфляция в 19 странах, использующих евро, поднялась до наивысшего значения за 10 лет, отметил Reuters. Результат оказался существенно выше прогнозируемых 2,7% и целевого значения Европейского Центробанка в 2%. По мнению агентства, темпы роста цен достигнут пика только к ноябрю.

Накануне Германия сообщила, что ее инфляция в августе достигла самого высокого уровня с 2008 года.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.

Арман активно торгует на рынке Forex уже 10 лет. Занимается обучением начинающих трейдеров и консультированием в части торговли и построения собственной торговой стратегии и управления рисками. Имеет больше 7 лет опыта работы в различных брокерских компаниях в качестве аналитика и консультанта.