Чиновники ЕЦБ, ФРС готовят рынки к новым повышениям ставки

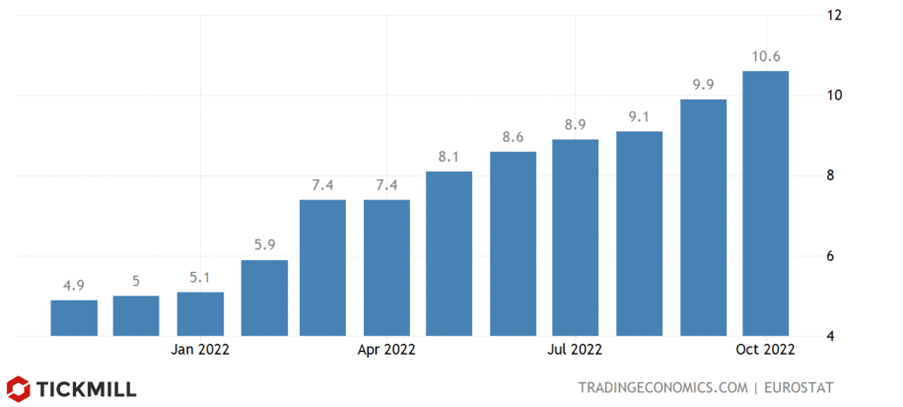

Глава ЕЦБ Кристин Лагард заявила в пятницу, что процентные ставки нужно повышать дальше, чтобы ограничить экспансию Европейской экономики. Это единственный путь к снижению инфляции, которая на пике была в пять раз выше целевого уровня в 2%:

В пятницу Лагард заявила, что вероятность наступления рецессии выросла, однако ее не будет достаточно чтобы сдержать рост потребительских цен. Ужесточив политику невиданным ранее темпом в последние месяцы, ЕЦБ собирается повысить ставку еще на 50 базисных пунктов в декабре, до 2%.

Чиновники ЕЦБ в один голос заявляют, что стоимость заимствований в экономике нужно повышать, однако после двух повышений на 75 базисных пунктов два раза кряду, темп как ожидается, замедлится до 50 базисных пунктов, так как все большее число экономических прогнозов говорят о риске рецессии в ЕС этой зимой.

Как сообщает Блумберг ссылаясь на источники знакомые с вопросом, базовым сценарием декабрьского заседания ЕЦБ является повышение ставки на 50 базисных пунктов. Однако такой исход базируется на условии, что входящий за ноябрь отчет по инфляции не укажет на очередной сюрприз в показателе на стороне повышения.

В октябре, инфляция в Еврозоне повысилась до 10.6%. По мнению чиновника ЕЦБ Гуиндоса, ее повышенные уровни обеспечены еще по крайней мере несколько месяцев. Как и Лагард, чиновник заявил, что ослабление экономики, вызванное конфликтом на Украине и волатильностью цен на энергетическом рынке не позволяет ожидать естественное затухание темпов роста потребительских цен.

Опираясь на исторические взаимосвязи в макропараметрах, Лагард заявила, что рецессия не очень эффективно «сбивает» инфляцию в краткосрочном периоде. Учитывая ее нынешний высокий уровень, без монетарного ужесточения не обойтись.

Лагард также сообщила, что ЕЦБ планирует начать QT в следующем году и подробности программы будут опубликованы в декабре.

Чиновник ФРС Буллард (умеренный ястреб), который давал вчера комментарии, также попытался подготовить рынок к дальнейшему ужесточению политики. По его словам, даже «голубиные» сценарии будущих заседаний ФРС подразумевают дальнейшее повышение ставки по федеральным фондам. Также чиновник заявил, что ряд недавних повышений ставок имели ограниченный эффект на инфляцию, а нижняя граница рестриктивной монетарной политики, которую стремится проводить ФРС будет находиться на уровне 5%. Это значит, что ФРС осуществит еще как минимум 125 б.п. ужесточения на заседания в 2022 и 2023 году.

В то же время экономика США продолжает посылать позитивные сигналы по инфляции. Freddie Mac крупный игрок на ипотечном рынке в США, сообщил что ипотечные ставки на этой неделе резко снизились на этой неделе до 6.61%, что стало самым сильным недельным изменением с 1981 года. По мнению компании, это сигнал, что инфляция в США прошла пик.

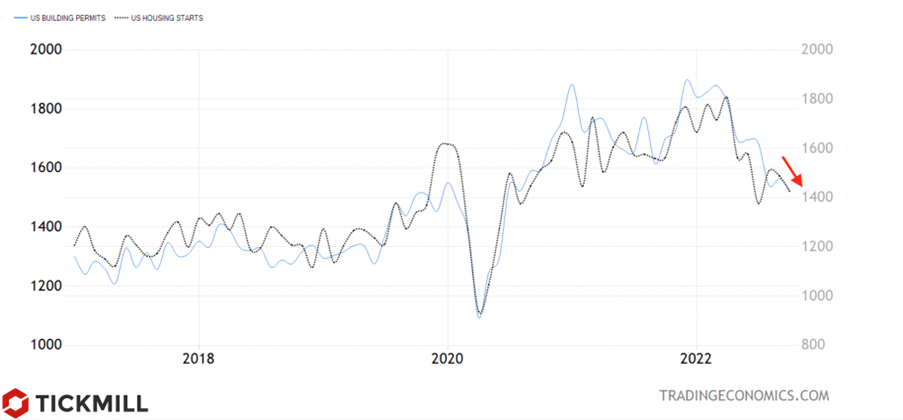

Данные по разрешениям на строительство жилых домов и стартов строительства домов указали на снижение темпов инвестиций в жилую недвижимость в октябре и возможное снижение в ближайшие месяцы. Оба показателя снизились на 4.2% и 2% в соответственно.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.