Американская экономика демонстрирует поразительную устойчивость, риски ускорения инфляции растут

Американская экономика продолжает впечатлять скептиков, поскольку сильное потребительское потребление и узкий рынок труда остаются двумя основными факторами, поддерживающими постоянно высокий уровень инфляции. В связи с этой тенденцией все более вероятно, что ястребы в Федеральной резервной системе приобретут влияние. Если проблема предельного уровня долга будет решена благоприятно, а предстоящие показатели занятости в пятницу превзойдут ожидания, вырастет вероятность, что в июне произойдет повышение процентной ставки.

Апрельский отчет о личных доходах и расходах в Соединенных Штатах превзошел ожидания в различных аспектах. Доходы выросли на ожидаемые 0,4% в месяц, а заработные платы увеличились на 0,5%. Тем временем, расходы возросли на 0,8% в месяц, превысив прогноз в 0,5% и с позитивной корректировкой для марта. В результате реальные потребительские расходы составили 0,5% в месяц, превышая ожидаемые 0,3%. Эти изменения неизбежно приведут к повышению прогнозов ВВП во втором квартале, поскольку потребительские расходы составляют две трети экономической активности, измеряемой по ВВП.

Теперь обратимся к вопросу инфляции. Ядро индекса личного потребительского расхода (PCE) увеличилось на 0,4% или 4,7% вместо ожидаемых 0,3% или 4,6%. Это повышение несомненно укрепит аргументы ястребов Федеральной резервной системы, таких как Джеймс Буллард и Нил Кашкари, которые выступают за более жесткую политику с целью обеспечить своевременное достижение целевого уровня инфляции в 2%. Хотя существует риск значительного замедления инфляции во второй половине года, все труднее сохранять уверенность в том, что Федеральный резерв будет обладать необходимым терпением и не повысит процентные ставки, особенно если расходы остаются на высоком уровне. Поэтому, если проблема предельного уровня долга будет решена благоприятно, а показатели занятости в следующую пятницу достигнут около 200 тысяч, вероятность повышения процентной ставки на 25 базисных пунктов в июне будет довольно высокой.

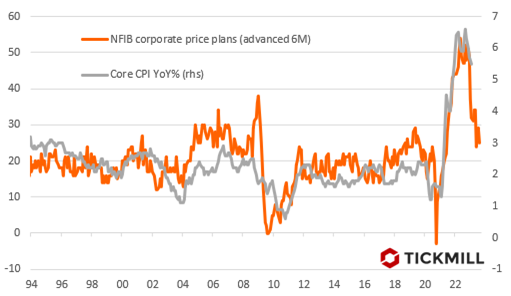

Тем не менее, на горизонте наступает поворотный момент, который в конечном итоге приведет к существенным изменениям в политике Федерального резерва. Причина заключается в снижении корпоративной ценовой власти, как указывают данные о планах цен корпораций NFIB. Есть четкая нисходящая динамика:

Однако вызывает сомнения, что Федеральный резерв будет ждать этого результата. Есть возможность чрезмерного ужесточения денежно-кредитной политики в сочетании с значительно более строгими нормами кредитования, что приведет к ограничению потока кредитования и, в конечном итоге, может привести к болезненной рецессии. Следовательно, такой сценарий будет способствовать идее будущего снижения процентной ставки.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 72% и 73% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.